Структурные подразделения уфнс россии

Содержание:

- Что такое ФНС

- Полномочия ФНС

- Что делать, если налоговые органы превышают свои полномочия

- Функции ФНС

- Полномочия налоговых органов

- Права налоговой инспекции и ее работников

- Надзор и контроль со стороны ФНС России

- Структура налоговых органов

- Определение ИФНС

- Функции Федеральной налоговой службы

- Структура налоговых органов РФ права, обязанности и функции

- Функции налоговой службы

Что такое ФНС

ФНС – это орган в подчинение исполнительной

ФНС – это орган в подчинение исполнительной

ветви власти. В Российской Федерации ФНС была создана 19 марта 2004 года, в структуре

Министерства финансов. До этого ведомство называлась налоговой полицией.

Орган-предшественник существовал с 1992 года по 2004, подчинялся напрямую президенту и обладал

очень широкими полномочиями: ведение оперативно-розыскных мероприятий, ведение слежки, право

доступа и обыска в любых учреждениях и частных объектах и др.

Функции и полномочия разработаны Правительством РФ (постановление №506). Состав ФНС Главой

налоговой службы назначает Правительство РФ из числа претендентов, предоставленных Министерством

финансов. Освобождает от должности главы ФНС тоже Правительство.

У главы есть заместители (на данный момент 7 человек). Утверждает их на должность министр

финансов из числа претендентов, предоставляемых главой ФНС. Освобождает от должности тоже глава

Минфина.

Справка! Глава ФНС на данный момент – Михаил

Мишустин. Всего сотрудников – около 150 тысяч человек.

Иерархия налоговой службы

Центральный аппарат ФНС находится в Москве. В его составе находятся:

- аналитическое управление;

- отдел кадров;

- департамент по обеспечению работы с налогоплательщиками;

- управления по налогообложению; управление финансов;

- отдел правового обеспечения;

- отдел обеспечения информатизации;

- административно-контрольное управление;

- отдел по обеспечению процедур банкротства;

- отдел имущественных налогов.

Управления ФНС по федеральным округам: Центральному, Северо-Западному, Южному,

Приволжскому, Уральскому, Сибирскому, Дальневосточному (в его составе имеются отдельные

подразделения во всех регионах); — Северо-Кавказскому.

Для самоконтроля созданы межрегиональные инспекции ФНС (ИФНС) России.

Районные, межрайонные и городские налоговые инспекции.

Полномочия ФНС

Обратите внимание! Полномочия органа складываются

на основании основного закона Российской Федерации – Конституции, указов и постановлений

президента и Правительства, федеральных законов, официальных международных соглашений, локальных

актах Министерства финансов.

Фундамент всей работы ФНС России – Постановление Правительства о создании службы.

ФНС может:

- Требовать от физических лиц и организаций

полный спектр документов, доказывающих предоставление верной информации в налоговую службу. - Вызывать граждан для решения возникших к ним вопросов со стороны налоговой службы.

- Проводить проверки по контролю за выполнением налогового законодательства.

- Привлекать граждан в качестве свидетелей в судах.

- Проводить осмотры частных помещений на предмет сокрытия документов, предметов собственности.

Оценивать движимое и недвижимое имущество собственников. - Определять размер налогов на основании категории населения налогоплательщика, оценки

стоимости собственности, информации о его доходах и расходах и т.д. - Приостанавливать действие банковских счетов, контролировать исполнение банками требований о

подачи сведений о клиентах. - Налагать арест на имущество нарушителей налогового законодательства, а также инициировать

возбуждение уголовных и административных дел.

ФНС ведёт учётную деятельность по категориям:

- Реестр юридических лиц.

- Реестр налогоплательщиков – физических лиц.

- Учёт физлиц – индивидуальных предпринимателей и фермеров.

- Учёт организаторов лотерей.

- Базы данных ЕГРЮЛ, ЕГРИП и ЕГРН.

Что делать, если налоговые органы превышают свои полномочия

Если при проведении проверки и иной профессиональной деятельности инспектор нарушает границы закона, то предприниматель или представители компании могут защитить свои права. С нарушениями закона необходимо бороться – помочь в этом сможет грамотная юридическая консультация.

Действия и решения, выходящие за рамки закона, могут быть обжалованы в вышестоящей инстанции или в суде. Шансы выиграть дело намного выше, если воспользоваться юридической помощью. Своевременное обращение к юристу – основной фактор успешного завершения дела.

Незаконные действия фиксируются в процессе проверки, поэтому рекомендуется вызывать юриста перед ее началом. Налоговые инспекторы, работающие под контролем адвоката, будут вести себя осмотрительнее.

Приступить к проверке инспекторы могут только после предъявления постановления и служебных удостоверений (ст. 91 НК РФ). Предъявление только удостоверений не является основанием для проведения проверки.

В постановлении о проведении проверки должна быть указана ее цель и обозначен круг вопросов, подлежащих контролю. Если проверка назначена по НДС, то проверяющие не имеют права требовать доступа к документам, не связанным с этим налогом.

Инспекторы не могут проводить осмотр помещений, которые не имеют отношения к хозяйственной деятельности налогоплательщика. А выемка документов производится только в присутствии незаинтересованных понятых.

Инструкция “Как вести себя при обыске” от наших адвокатов

Доказательства, которые инспекторы в ходе проверки получили с нарушением норм, не могут быть представлены в суде. Чем больше процедурных ошибок допустит инспектор во время проверки, тем выше будут шансы опровергнуть ее результаты. Присутствие юриста во время работы инспекторов поможет грамотно зафиксировать допущенные нарушения.

Если проверка уже прошла, но налогоплательщик считает, что были допущены нарушения, то ему следует:

- записать должности и фамилии инспекторов, проводивших проверку;

- потребовать предоставить копию постановления;

- требовать письменных пояснений по всем проводимым мероприятиям.

Далее предпринимателю потребуются услуги адвоката. Необходимо составить жалобу с подробным перечислением всех нарушений и требованием пересмотра решения. Жалоба направляется в вышестоящий налоговый орган. Если будет получен отказ, то составляется исковое заявление в суд.

Главным аргументом в противодействии превышению служебных полномочий налоговыми органами является подготовленность и осведомленность. Необходимо знать правила проведения проверок и ознакомить с ними своих сотрудников. Желательно иметь под рукой номер адвоката, к которому можно обратиться за юридической помощью.

Функции ФНС

Внимание! В широком смысле главная задача

федеральной налоговой службы – контроль за исполнением физическими и юридическими лицами статей

налогового кодекса – уплатой всех необходимых налогов, сборов, страховых взносов.

Конкретные функции:

- Надзор за своевременной, полноразмерной,

верной оплаты всех налогов. - Проверки (внеплановые и плановые) частных и государственных корпораций, физических лиц с

целью контроля выполнения трудового и налогового законодательства. - Консультирование населения по вопросам уплаты налогов.

- Контроль использование электронных налоговых устройств, касс.

- Контроль исполнения законодательства в табачной промышленности.

- Изучение в пределах своей компетенции валютных операций.

- Предоставление необходимой информации в процедурах оформления банкротства.

- Выдача разрешений и надзор иностранных юридических лиц, осуществляющих свою деятельность на

территории Российской Федерации. Регистрация граждан России в статусе индивидуальных

предпринимателей. - Выдача свидетельств о присвоении ИНН. Ведение работы по предупреждению и пресечению случаев

коррупции. - Сотрудничество с иностранными налоговыми ведомствами, другими зарубежными организациями.

- Ведение статистики, подготовка аналитических отчётов для органов государственной власти.

- Контроль за проведением лотерей, уплаты налога с выигрыша.

- Надзорные функции в пределах своих полномочий за организаторами азартных игр в специальных

игорных зонах РФ.

Полномочия налоговых органов

В соответствии со статьей 31 Налогового кодекса, действующего на территории РФ, налоговые органы вправе:

Требовать от налогоплательщика документацию по формам, которые установлены государственными формированиями и органами местного управления. Эти бумаги служат основаниями для исчисления и последующей уплаты налогов. В данную категорию целесообразно отнести также пояснения, документы, которые являются подтверждением правильности исчисления, а также полноты и своевременности погашения налоговых платежей. Стоит заметить, что это право осуществляется при реализации налогового контроля. Действующий порядок истребования документации рассмотрен в описании методик и форм контроля в сфере налогов и сборов. Организовывать налоговые проверки в том порядке, который установлен НК РФ. Необходимо дополнить, что они бывают выездными и камеральными. На некоторый период времени останавливать операции, связанные со счетами налогоплательщиков в банковских учреждениях и налагать арест на их имущественные комплексы в порядке, прописанном в НК РФ. В соответствии с действующим законом операции по счетам останавливаются, как правило, при непредставлении налоговых деклараций в сроки, которые установлены законодательством. Это может быть также мерой, обеспечивающей поступление налоговых выплат в государственные бюджеты разных уровней. Стоит заметить, что при непредставлении декларации в положенный срок операции по счету обычно приостанавливаются непосредственно до ее представления. На имущество может быть наложен арест в случаях, которые предусмотрены действующим на территории страны налоговым законодательством. Производить выемку документации при проведении налоговой проверки у налогоплательщика, которая свидетельствует об актуальности налоговых правонарушений. Обследовать (осматривать) любые применяемые налогоплательщиком для получения дохода либо относящиеся к содержанию объектов налогообложения — вне зависимости от места их нахождения — складские, производственные, торговые и другие территории и помещения. Осуществлять инвентаризацию имущественного комплекса, принадлежащего налогоплательщику. Стоит заметить, что осмотр территорий и помещений реализуется исключительно в рамках налоговой проверки выездного типа. Определять суммы налоговых выплат, подлежащие внесению со стороны налогоплательщиков в государственный бюджет или внебюджетные фонды. В данном случае используется расчетная методика на основе имеющихся сведений касательно налогоплательщика, а также информации о других аналогичных налогоплательщиках. В бесспорном порядке взыскивать с юридических лиц налоговые недоимки, а также пени согласно правилам, установленным НК РФ. Необходимо иметь в виду, что сегодня штрафные санкции можно взыскать исключительно в судебном порядке. Конкретнее: с физических лиц и ИП все разновидности недоимок взыскиваются также лишь в порядке суда, а с юридических лиц — в судебном или бесспорном порядке. Требовать от банковских учреждений документы, которые служат подтверждением исполнения платежных поручений со стороны налогоплательщиков

Важно отметить, что данное требование осуществляется в порядке контроля налогоплательщиков, реализующих погашение налоговых выплат, а также банковских структур, которые в качестве налоговых агентов перечисляют деньги в государственный бюджет. Привлекать для организации налогового контроля экспертов, переводчиков и других специалистов

Порядок процедуры в полной мере описан в методах и формах налогового контроля. Вызывать в качестве свидетелей лиц, которые могут знать о тех или иных обстоятельствах, имеющих значение для осуществления налогового контроля. Важно заметить, что свидетель вправе отказаться от дачи показаний в некоторых случаях, предусмотренных действующим на территории РФ законодательством. Здесь обязательным является составление протокола опроса свидетеля.

Права налоговой инспекции и ее работников

Для выполнения возложенных функций представителям налоговой инспекции предоставляются следующие права:

осуществление контролирующих функций в отношении исполнения законодательства плательщиками налогов;

организация и проведение налоговых проверок налогоплательщиков согласно графику, прописанному в Налоговом Кодексе РФ;

вскрытие, обследование, и опечатывание (при необходимости) торговых, складских, или производственных помещений, применяемых для получения прибыли;

получение всех необходимых разъяснений и информации (документов, данных, копий), необходимых для выполнения своих функций и полномочий;

проверка переданных (отправленных) плательщиком налогов сведений на факт достоверности и соответствия информации, указанной в налоговых отчетах и учетных документах;

осуществление расчета размера налога, подлежащего удержанию;

получение доступа к бухгалтерским программам плательщика налогов;

изъятие у плательщиков налогов бумаг (документов) в случаях выявления нарушений в налоговой сфере;

использование различных методов при обработке и оценке объектов налогообложения и расчета налогов, сборов и пошлин;

установление нарушений в сфере налогового законодательства, а также применение мер, предусмотренных законом;

выдвижение требований в отношении устранения выявленных нарушений;

предъявление исков по вопросам налогообложения в отношении налогоплательщиков (нарушителей) в соответствующие судебные инстанции;

наложение ареста на имущество неплательщиков налогов;

реализация принудительного исполнения обязательств в установленных законом нормах;

взыскание недоплаты и пени по налогам и государственным сборам;

выдвижение требований финансовым учреждениям предоставить документы, удостоверяющие выполнение платежных поручений налоговых резидентов.

привлечение для обеспечения эффективности налогового контроля экспертов и переводчиков.

привлечение в качестве свидетелей субъектов, которые могут обладать важной информацией, помогающей работе налогового инспектора.

подавать заявления об аннулировании или приостановлении действия лицензий;

приостановление с учетом законодательных норм операций по банковским счетам плательщиков налогов.

Кроме этого, сотрудники налоговых инспекций имеют право взыскивать штрафы (пени), запрашивать необходимую информацию у компетентных органов за границей и предоставлять ее по запросам.

Надзор и контроль со стороны ФНС России

Структура и функции ФНС — взаимосвязанные категории. Среди контрольных и надзорных функций целесообразно выделить следующие:

- Соблюдение действующего на территории страны закона касательно налогов и сборов.

- Правильность исчисления, своевременность и полнота внесения налогов и сборов в соответствующие государственные бюджеты. Стоит дополнить, что данный пункт касается и других платежей, которые являются обязательными.

- Надзор в сфере производства этилового спирта, алкогольной, а также табачной товарной продукции.

- Неукоснительное соблюдение валютного законодательства в границах компетенции налоговых структур.

- Информирование налогоплательщиков касательно вопросов налогового законодательства, а также разъяснение действующей на территории страны системы налогообложения в случае необходимости.

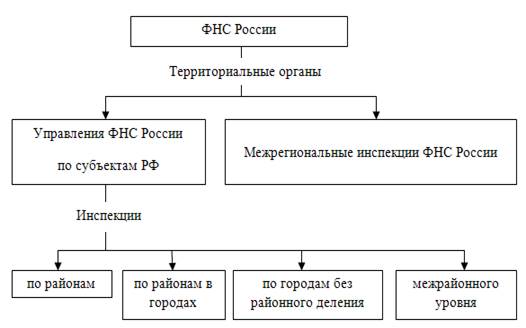

Структура налоговых органов

Структура и понятие о ФНС РФ определены Постановлением Правительства «Об утверждении положения о ФНС». Подробная схема размещена на веб-странице ФНС.

Кратко она выглядит следующим образом:

- Высший налоговый орган в РФ – ФНС, подчиняется Министерству финансов.

- Пять межрегиональных инспекций.

- Управления налоговой службы по субъектам.

Во главе ФНС стоит руководитель. Предложение о назначении на пост исходит от Минфина РФ. Утверждение на пост и освобождение от должности выполняет Правительство страны. На начальника возлагается персональная ответственность по выполнению порученных ФНС задач и функций.

Управление налоговой службы страны по субъектам включает территориальные инспекции.

Обратиться в госналогслужбу можно различными способами:

- по телефону;

- письмом по почте России;

- с помощью онлайн-сервисов;

- через отделения по месту жительства.

Вся справочная информация содержится на официальной странице службы в интернете. Для консультаций по общим вопросам открыта единая горячая телефонная линия. Центральный аппарат круглосуточно доступен по телефону доверия +74959130070.

Форма одежды всех налоговых сотрудников содержит отличительный нарукавный знак с гербом. В качестве герба используется эмблема Министерства налогов и сборов. Внешне она схожа с гербом России. Отличие состоит в том, что правой лапой орел держит ключ, а левой – керикион Гермеса.

Определение ИФНС

Согласно Постановлению Правительства РФ № 506 от 30 сентября 2004 г. в качестве органа исполнительной власти в области надзора за исполнением законодательства об обязательных сборах выступает Федеральная налоговая служба.

Подразделение ФНС – Инспекция ФНС. ИФНС – это исполнительный орган на определенной территории.

Определение принадлежности конкретного лица к территориальной инспекции выполняется следующими способами:

- С помощью идентификационного кода налогоплательщика. Номер подразделения службы – это первые четыре цифры ИНН.

- На официальной странице ФНС. В специальном поле необходимо ввести адрес физического лица по месту проживания, адрес регистрации юридического лица либо ИП, и система выдаст реквизиты ИФНС.

Функции Федеральной налоговой службы

Налоговые органы в Российской Федерации обладают сложной системой функций. Согласно нормам действующего законодательства к функциям Федеральной налоговой службы относится следующее:

- Контроль соблюдения законодательства о налогах и сборах, в том числе валютного законодательства, требований к контрольно-кассовой технике, полноты учета;

- Контроль и надзор за производством и оборотом этилового спирта, спиртосодержащей, алкогольной, табачной продукции, азартными играми, лотереями;

- Контроль за осуществлением валютных операций;

- Государственная регистрация юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств;

- Регистрация контрольно-кассовой техники, используемой организациями и индивидуальными предпринимателями в соответствии с законодательством Российской Федерации;

- Ведение учета и реестров в целях проведения налогового контроля;

- Информирование налогоплательщиков о действующих налогах, сборах и страховых взносах;

- Осуществление в установленном законодательством Российской Федерации порядке возврата или зачета излишне уплаченных или излишне взысканных сумм налогов, сборов и страховых взносов, а также пеней и штрафов;

- Устанавливает и утверждает формы уведомлений, требований, заявлений, свидетельств, деклараций, другой налоговой документации, а также порядок их заполнения;

- Проведение проверок нижестоящих налоговых органов

- Проведение налоговых проверок налогоплательщиков;

- Разработка предложений по оптимизации налоговой политики, налоговой системы, налогового законодательства.

Дополнительно к перечисленным функциям Федеральная налоговая служба совместно во взаимодействии с МВД РФ осуществляют деятельность, направленную на выявление преступлений, предусмотренных ст.ст. 159 «Мошенничество» (в части выявления фактов применения схем незаконного возмещения НДС из бюджета), 171 «Незаконное предпринимательство», 171.2. «Незаконные организация и проведение азартных игр», 173.1 «Незаконное образование (создание, реорганизация) юридического лица», 173.2 «Незаконное использование документов для образования (создания, реорганизации) юридического лица», 195 «Неправомерные действия при банкротстве», 196 «Преднамеренное банкротство», 197 «Фиктивное банкротство» УК РФ, и, с учетом п. 3 ч. 2 ст. 151 УПК РФ, информируют органы внутренних дел о выявленных нарушениях, носящих признаки указанных преступлений, в целях решения вопроса о возбуждении уголовных дел.

Таким образом, налоговые органы де-факто и деюре реализуют комплексную функцию по предупреждению, выявлению и пресечению преступлений, выявляемых при осуществлении полномочий по предметам ведения, отнесенным к их компетенции, ответственность за совершение которых предусмотрена двенадцатью статьями УК РФ.

Также необходимо подчеркнуть, что в НК РФ закреплено право налогоплательщиков на бесплатные консультации

Соответственно важной задачей налоговых органов помимо непосредственного информирования налогоплательщиков становится проведение разъяснительных консультаций, касающихся действующего налогового законодательства. Федеральная налоговая служба также проводит семинары с налогоплательщиками, где их информируют о порядке применения отдельных положений Налогового Кодекса РФ, конкретных правовых актов, а также разъясняют предстоящие изменения в налоговом законодательстве

Налоговая система Российской Федерации представляет объект научно-прикладного интереса в контексте возможных направлений повышения эффективности функционирования налоговой системы, собираемости налогов и внедрения цифровых технологий.

Федеральная налоговая служба за последние годы существенно увеличила темпы внедрения цифровых технологий в целях повышения эффективности налогового контроля.

Ниже представлены основные результаты внедрения цифровых технологий в работу Федеральной налоговой службы.

Основные результаты внедрения цифровых технологий в работу Федеральной налоговой службы

Таким образом, можно сделать вывод, что в Российской Федерации к настоящему времени существенно изменился подход к осуществлению налогового контроля. Федеральная налоговая служба, отказавшись от всеохватывающего контроля финансово-хозяйственной деятельности налогоплательщиков, ориентируется на критерии риска при проведении контроля. При этом, благодаря развитию информационных технологий, функции механического налогового контроля выполняются автоматически без непосредственного участия налоговых инспекторов.

Структура налоговых органов РФ права, обязанности и функции

Реферат

Структура налоговых

органов РФ

права, обязанности и

функции.

Выполнили:

Новик А. В.

Корень Т. Г.

Проверила:

Поп Л. А.

Павлодар 2002

Введение.

Право облагать

налогом… — это не только право уничтожать, но и право созидать.

Верховный суд

США

Среди

множества экономических рычагов, при помощи которых государство воздействует на

рыночную экономику, важное место занимают налоги. В условиях рыночных

отношений, и особенно в переходный к рынку период, налоговая система является

одним из важнейших экономических регуляторов, основой финансово-кредитного

механизма государственного регулирования экономики

Государство широко

использует налоговую политику в качестве определенного регулятора воздействия

на негативные явления рынка. Налоги, как и вся налоговая система, являются

мощным инструментом управления экономикой в условиях рынка. От того, насколько

правильно построена система налогообложения, зависит эффективное функционирование

всего народного хозяйства.

Налоговая

система, действующая в России в настоящее время, сформировалась к началу 1992

г. Но уже в середине 1992 г. и в последующие годы в нее были внесены

существенные изменения. Появились новые виды налогов, в существующие – внесены

изменения. В настоящее время происходит процесс кодификации налогового

законодательства, его значительного обновления.

Основные

положения о налогах и сборах в Российской Федерации определены Конституцией

РФ(ст. 57), Налоговым кодексом РФ, первая часть которого введена в действие с 1

января 1999 г., Законом РФ «Об основах налоговой системы в Российской

Федерации» от 27 декабря 1991 г., федеральными законами о конкретных налогах и

сборах. Порядок исчисления и уплаты отдельных налогов и сборов дополнительно

разъясняется в постановлениях Правительства РФ, Министерства по налогам и

сборам, Государственного таможенного комитета и т.п.

В

законодательством порядке в РФ определены общие принципы построения налоговой

системы, основные виды взимаемых налогов и сборов, права, обязанности и

ответственность лиц, участвующих в налоговых отношениях.

Структура

налоговых органов.

Налоговая система РФ представлена

совокупностью налогов и сборов взимаемых в установленном порядке.

—

Федеральный

—

Субъектов

РФ (региональный)

—

Местный

1997 в налоговую

систему РФ был введен федеральный налог на покупку иностранной валюты, в 1998

г. — федеральный налог на игорный бизнес, региональные налоги — единый налог на

вмененный доход для определенных видов деятельности и налог с продаж.

Федеральные налоги устанавливаются

законодательными актами РФ и действуют на всей ее территории. Ставки

федеральных налогов устанавливаются Федеральным Собранием РФ. Ставки налогов на

отдельные виды природных ресурсов, акцизов на отдельные виды минерального сырья

и таможенных пошлин устанавливаются Правительством РФ.

Налоги субъектов

Федерации (региональные

налоги) устанавливаются законодательными актами Российской Федерации в

соответствии с Законом РФ «Об основах налоговой системы в РФ». Ставки

региональных налогов устанавливаются законодательными актами субъектов

Российской Федерации и действуют на территории соответствующих субъектов.

Местные

налоги устанавливаются

законодательными актами субъектов Российской Федерации и органов местного

самоуправления также в соответствии с Законом РФ «Об основах налоговой системы

в РФ». Они действуют на территориях соответствующих городов, районов в городах

и сельской местности. Часть местных налогов является обязательной к применению

на всей территории РФ, например земельный налог, налог с имущества физических

лиц, регистрационный сбор с лиц, занимающихся предпринимательской

деятельностью. Эти налоги, относящиеся в соответствии с классификацией к

местным, устанавливаются законодательными актами РФ. Другая часть местных

налогов вводится по решению органов местного самоуправления. К ним относятся

налог на с рекламу, сбор за право торговли и некоторые другие.

Налоговыми

органами в РФ являются Министерство Российской Федерации по налогом и сборам и

его подразделения в РФ, также полномочиями налоговых органов обладают таможенные

органы и органы государственных внебюджетных фондов, действующие в пределах

своей компетенции и в соответствии с законодательством РФ.

Функции налоговой службы

Для достижения поставленных законом задач, ФНС выполняет функции:

- по обеспечению строгого исполнения законодательства, выработке порядка управления налоговым производством;

- по участию в разработке законопроектов и других официальных документов в сфере налогообложения;

- по оказанию услуг, объяснению прав и обязанностей налогоплательщикам;

- по осведомлению плательщиков налогов о произошедших законодательных изменениях.

К другим функциям относятся:

- проведение проверок финансовой деятельности организации в области налогового учета;

- посредством кредитных организаций возвращение ранее уплаченного превышающего норму налога;

- работа по анализу статистики в сфере налогообложения, разработка рекомендательных поправок с целью совершенствования налоговой системы;

- помощь в определении стоимости и продаже изъятого имущества.